Rosnące stopy procentowe i spadająca zdolność kredytowa ograniczyły znacząco popyt na mieszkania w I kw. 2022 r. Jednocześnie we wszystkich analizowanych miastach na rynku pierwotnym oraz w większości miast na rynku wtórnym ceny mieszkań ponownie wzrosły. Najnowszą analizę rynku mieszkaniowego i kredytowego przedstawia Barometr Metrohouse i Credipass.

Sytuację na rynku wtórnym mieszkań należy rozpatrywać w świetle zachodzących zdarzeń, które nie są bez znaczenia dla kształtowania się popytu i cen nieruchomości. Podwyżki stóp procentowych oraz niepewna sytuacja na rynku będąca wynikiem wojny za naszą wschodnią granicą nie sprzyjają podejmowaniu decyzji o zakupie. Coraz bardziej rynek mieszkaniowy zamyka się też na klientów kredytowych, których zdolność do finansowania zakupu spada z każdym kwartałem.

Fot. Metrohouse, Credipass

Fot. Metrohouse, Credipass

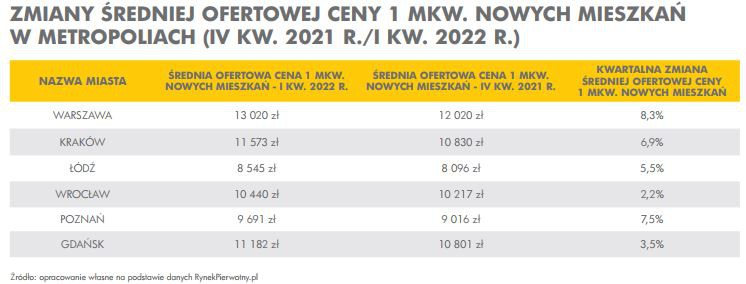

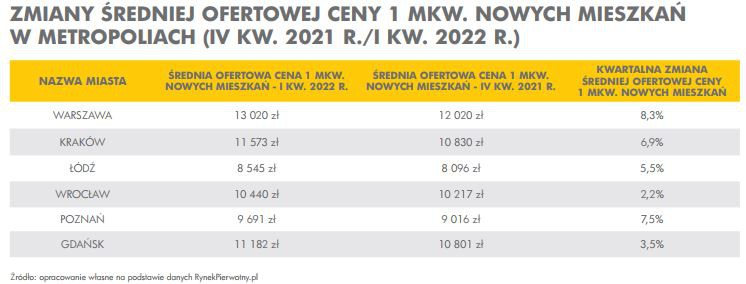

Ostatnie dane z rynku pierwotnego, które opracował portal RynekPierwotny.pl wskazują, że we wszystkich analizowanych miastach ceny mieszkań wzrosły od 2 do 8 proc. w skali kwartału. Spośród największych miast, jedynie w Łodzi i Poznaniu ceny nie przekraczają jeszcze 10 tys. zł za m kw. – Bardzo sugestywny wydaje się fakt, że podwyżki względem IV kw. 2021 r. odnotowano na terenie wszystkich badanych metropolii. Wyniki dotyczące Warszawy, Krakowa, Łodzi oraz Poznania są szczególnie istotne. W marcu Stolica Wielkopolski bardzo zbliżyła się już do poziomu 10 000 zł za m kw. i wszystko wskazuje, że zostanie on przekroczony. Warto pamiętać, że w Poznaniu popyt na nowe „M” od grudnia 2021 r. do marca 2022 r. utrzymywał się na stabilnym i dość wysokim poziomie, mówi Andrzej Prajsnar, ekspert portalu RynekPierwotny.pl. Pod względem stabilności popytu, poznański rynek był wyjątkiem w grupie analizowanych miast. Znaczenie może mieć fakt, że Poznań wciąż cechuje się dość dużym udziałem nowych „M” z ceną ofertową nie większą niż 8000 zł za m kw.

Fot. Metrohouse, Credipass

Fot. Metrohouse, Credipass

Jak można było oczekiwać droższy pieniądz przełożył się na mniejsze zainteresowanie zakupami inwestycyjnymi. Według raportu Barometr Metrohouse i Credipass pod koniec 2021 r. zakup inwestycyjny deklarowało 41 proc. klientów podczas gdy w I kw. 2022 r. wskaźnik ten spadł do 32 proc. Najczęściej kupujemy mieszkania w celu zaspokojenia własnych potrzeb mieszkaniowych, a wśród nabywców przeważają osoby dokonujące transakcji pierwszy raz w życiu.

Pierwszy raz w historii mamy przypadek, gdzie średnie oprocentowanie kredytu ze stopą stałą jest niższe niż ze stopą zmienną. Wynika to z tego, że część banków nie zaktualizowała jeszcze swojej oferty o ostatnią dużą podwyżkę stóp procentowych. Aktualnie średnie oprocentowanie kredytu ze zmienną stopą procentową wyniosło ok. 7,55% a ze stopą stałą ok. 7,3%. Dla przypomnienia, jeszcze dwa kwartały temu ta różnica wynosiła 1,46% na niekorzyść oprocentowania stałego. Pozytywną informacją płynącą z rynku jest widoczna obniżka marż kredytu. Już praktycznie każdy bank obniżył mniej lub więcej swoje marże w stosunku do wartości jakie były w zeszłym roku. W aktualnie trudnych realiach rynku kredytowego banki będą starały się przyciągnąć do siebie klientów właśnie przez obniżanie marż.

Rynekpierwotny.pl

Mimo wszystko ceny mieszkań idą w górę

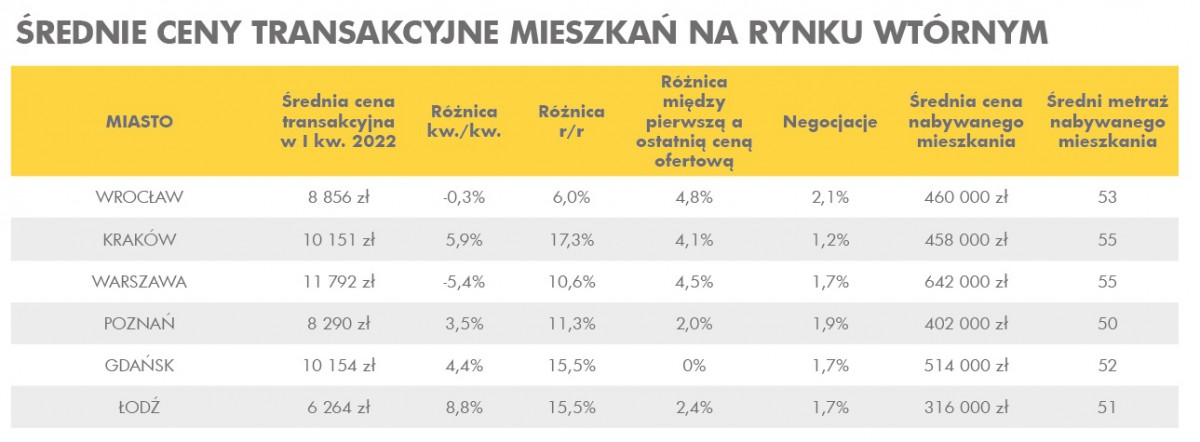

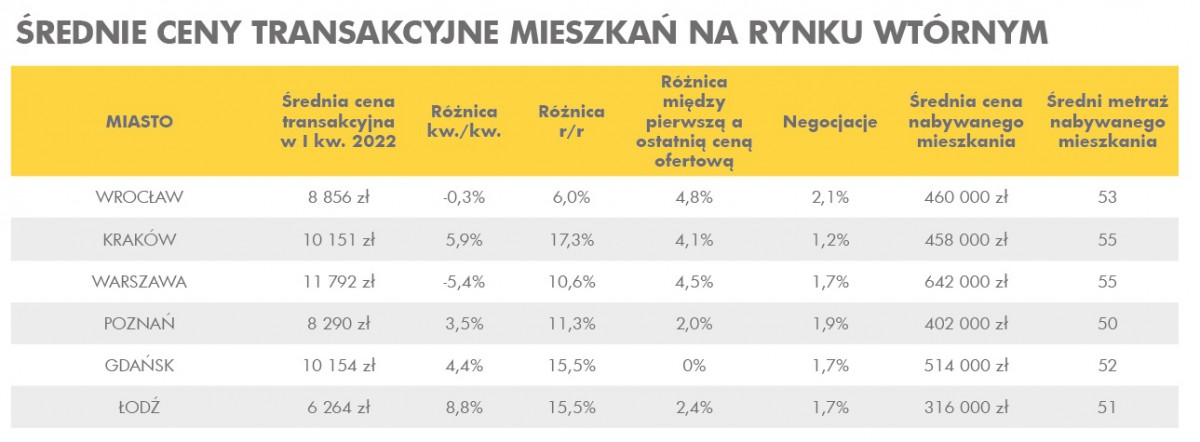

– W tym kontekście warto przyjrzeć się cenom, które pojawiły się w transakcjach w I kw. 2022 r. Pierwsza i szczególnie ciekawa obserwacja to spadek średniej ceny transakcyjnej w Warszawie, która znów nie przekracza 12 000 zł za m kw. i jest niższa o 5,4 proc. w odniesieniu do IV kw. 2021 r. Z kolei w dwóch miastach – Krakowie i Gdańsku dzięki wzrostom cen po raz pierwszy w naszym zestawieniu udało się przebić barierę 10 000 zł za m kw., mówi Marcin Jańczuk, współtwórca raportu Barometr Metrohouse i Credipass. Średnie ceny mieszkań w tych dwóch lokalizacjach są niemal identyczne, choć dane historyczne wskazują, że zwykle Stolica Małopolski charakteryzowała się wyższymi cenami niż w Gdańsku. Kolejne miasto z wysokimi cenami mieszkań to Wrocław, lecz tutaj nie odnotowano znaczących zmian w porównaniu do poprzedniego kwartału, a średnia cena zbliża się do 9000 zł za m kw. Kilkaset złotych taniej za m kw. jest w Poznaniu. Rekordzistą wzrostów jest jednak Łódź, gdzie kwartalne tempo wzrostów imponuje (8,8 proc.). Obecnie za m kw. lokalu w tym mieście płacimy ponad 6200 zł. Podobnie jak w Gdańsku wzrosty r/r wynoszą 15,5 proc. Nie są to jednak rekordy roczne podwyżek. Liderem jest Kraków, gdzie ceny wzrosły o ponad 17 proc. Już dziś wysokie ceny przekładają się na mniejsze zainteresowanie zakupem oraz na wydłużenie czasu sprzedaży mieszkań. Fot. Metrohouse, Credipass

Fot. Metrohouse, CredipassOstatnie dane z rynku pierwotnego, które opracował portal RynekPierwotny.pl wskazują, że we wszystkich analizowanych miastach ceny mieszkań wzrosły od 2 do 8 proc. w skali kwartału. Spośród największych miast, jedynie w Łodzi i Poznaniu ceny nie przekraczają jeszcze 10 tys. zł za m kw. – Bardzo sugestywny wydaje się fakt, że podwyżki względem IV kw. 2021 r. odnotowano na terenie wszystkich badanych metropolii. Wyniki dotyczące Warszawy, Krakowa, Łodzi oraz Poznania są szczególnie istotne. W marcu Stolica Wielkopolski bardzo zbliżyła się już do poziomu 10 000 zł za m kw. i wszystko wskazuje, że zostanie on przekroczony. Warto pamiętać, że w Poznaniu popyt na nowe „M” od grudnia 2021 r. do marca 2022 r. utrzymywał się na stabilnym i dość wysokim poziomie, mówi Andrzej Prajsnar, ekspert portalu RynekPierwotny.pl. Pod względem stabilności popytu, poznański rynek był wyjątkiem w grupie analizowanych miast. Znaczenie może mieć fakt, że Poznań wciąż cechuje się dość dużym udziałem nowych „M” z ceną ofertową nie większą niż 8000 zł za m kw.

Fot. Metrohouse, Credipass

Fot. Metrohouse, CredipassJak można było oczekiwać droższy pieniądz przełożył się na mniejsze zainteresowanie zakupami inwestycyjnymi. Według raportu Barometr Metrohouse i Credipass pod koniec 2021 r. zakup inwestycyjny deklarowało 41 proc. klientów podczas gdy w I kw. 2022 r. wskaźnik ten spadł do 32 proc. Najczęściej kupujemy mieszkania w celu zaspokojenia własnych potrzeb mieszkaniowych, a wśród nabywców przeważają osoby dokonujące transakcji pierwszy raz w życiu.

Wiele zmian na rynku kredytów

Podwyżki stóp procentowych to odczuwalny dla wszystkim wzrost aktualnych rat kredytowych oraz spadek zdolności kredytowej dla nowych kredytobiorców. – Analizując rok do roku widzimy spadek zdolności w zależności od banku o 45% do nawet 65%. Przyczyną tego spadku jest również rekomendacja Komisji Nadzoru Finansowego, która weszła w życie 1 kwietnia 2022, zalecająca liczenie zdolności z buforem 5,0% czyli zakładając wzrost oprocentowania kredytu o taką wartość. Dotychczasowe założenia rekomendowały liczenie zdolności z buforem 2,5%. W ciągu ostatnich 12-stu miesięcy raty kredytów wzrosły już o około 80%. Przyjmując pod uwagę projekcje wzrostu stóp, pewnie niedługo przekroczymy dwukrotność wysokości raty przed serią podwyżek, komentuje Andrzej Łukaszewski, ekspert finansowy Credipass.REKLAMA:

Pierwszy raz w historii mamy przypadek, gdzie średnie oprocentowanie kredytu ze stopą stałą jest niższe niż ze stopą zmienną. Wynika to z tego, że część banków nie zaktualizowała jeszcze swojej oferty o ostatnią dużą podwyżkę stóp procentowych. Aktualnie średnie oprocentowanie kredytu ze zmienną stopą procentową wyniosło ok. 7,55% a ze stopą stałą ok. 7,3%. Dla przypomnienia, jeszcze dwa kwartały temu ta różnica wynosiła 1,46% na niekorzyść oprocentowania stałego. Pozytywną informacją płynącą z rynku jest widoczna obniżka marż kredytu. Już praktycznie każdy bank obniżył mniej lub więcej swoje marże w stosunku do wartości jakie były w zeszłym roku. W aktualnie trudnych realiach rynku kredytowego banki będą starały się przyciągnąć do siebie klientów właśnie przez obniżanie marż.

Rynekpierwotny.pl

REKLAMA:

REKLAMA:

Źródło: Metrohouse, Credipass

![Inflacja spada kolejny miesiąc z rzędu. Jednak większość Polaków tego nie odczuwa [BADANIE]](https://obud.pl/Images/Posts/45755/_cache/64x64/inflacja-w-sklepach.webp)